非接触式办税

政策速递

根据财政部、税务总局《关于支持个体工商户复工复业增值税政策的公告》(2020年第13号公告),自2020年3月1日至5月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

那么,小规模纳税人征收率调整后怎么在电子税务局进行申报呢?让我们一起往下看吧~

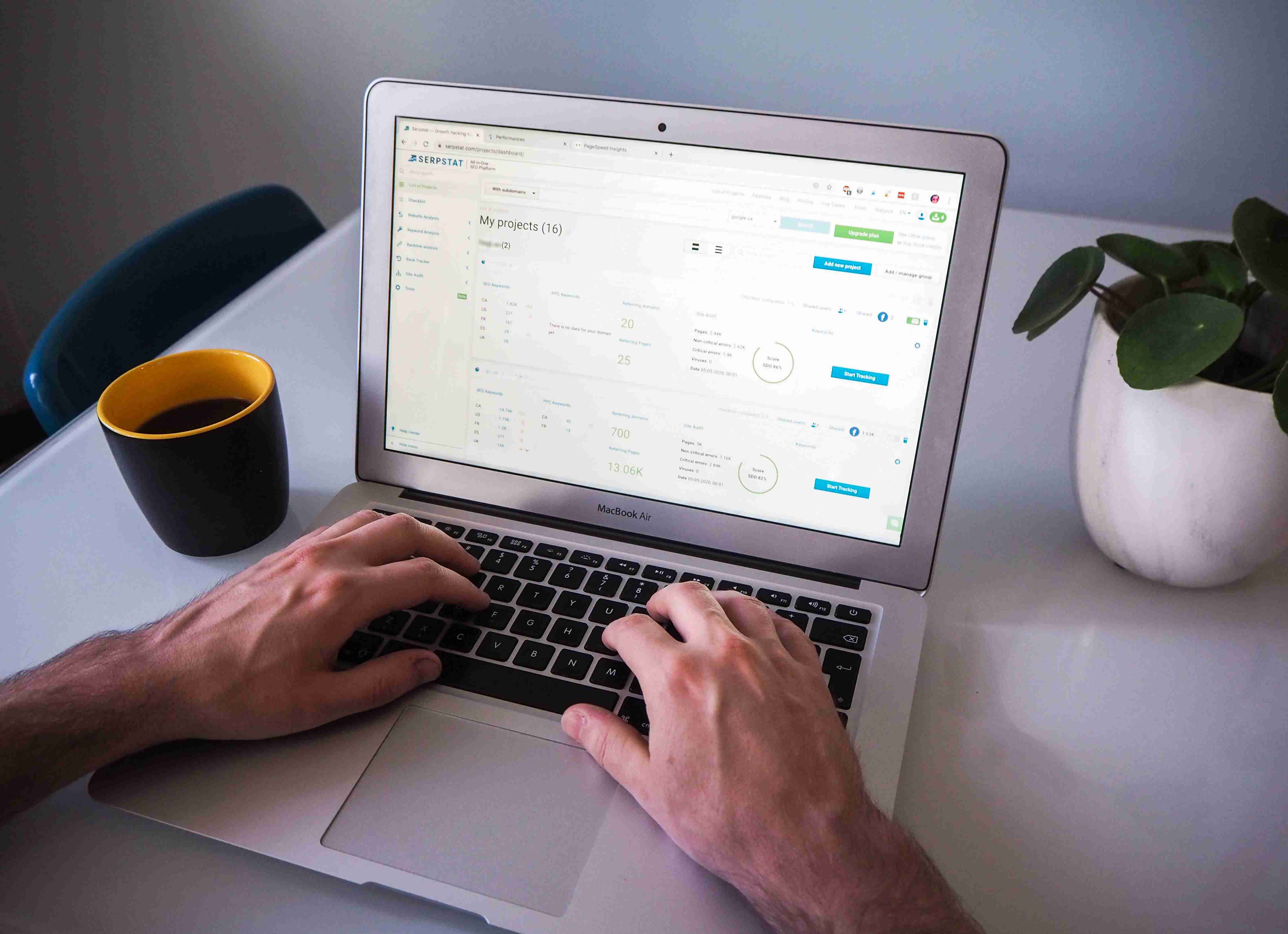

网页端

1、登录广东省电子税务局http://www.etax-gd.gov.cn/,点击选择企业身份进入,点击“我要办税-税费申报及缴纳”。

2、点击“按期应申报”,点击“填写申报表-增值税(适用于小规模纳税人)”进入申报界面。

3、进入申报表后,弹出政策内容温馨提示,认真阅读后点击“签阅”。

4、点击“发票数据汇总”,进入发票数据一键采集界面。

5、这里可以看到您开具的发票数据,确认发票数据无误后,点击“导入申报表”。

注意,如果是非税控器具开具发票(如通用机打发票),需要您手工将含税销售额转换成不含税销售额后再填入申报表哦~

6、若您本期已超小微企业免税标准(月销售额不超过10万元或季度销售额不超过30万元,下同),减按1%征收率征收增值税的不含税销售额会自动带入“应征增值税不含税销售额(3%征收率)”相应栏次。若您本期未超小微企业免税标准,则会自动带入“免税销售额”相应栏次。

《增值税纳税申报表(小规模纳税人适用)》(超小微企业免税标准)

《增值税纳税申报表(小规模纳税人适用)》(未超小微企业免税标准)

7、对应减征的增值税应纳税额自动按本期不含税销售额乘以2%征收率,计算填写在“本期应纳税额减征额”及“减税项目”相应栏次。《增值税减免税申报明细表》中的减税性质代码及名称也会自动选择“0001011608丨SXA031901121丨对湖北省外的小规模纳税人减按1%征收率征收增值税丨《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》财政部 税务总局公告2020年第13号”。

注意:如果您本期未超小微企业免税标准,无需填写《增值税减免税申报明细表》哦~

《增值税纳税申报表(小规模纳税人适用)》

《增值税减免税申报明细表》

8、您只需要点击申报表右上方的“申报”,点击确定,即可完成申报啦~最后确认需要缴纳的税额后,可继续申报。

注意啦:如果您是差额征税纳税人,还需注意《增值税纳税申报表(小规模纳税人适用)附列资料》中,第8栏“不含税销售额”计算公式已调整为:第8栏=第7栏÷(1 征收率),请您分别按照适用的征收率准确计算本期差额后的不含税销售额

《增值税纳税申报表(小规模纳税人适用)附列资料》

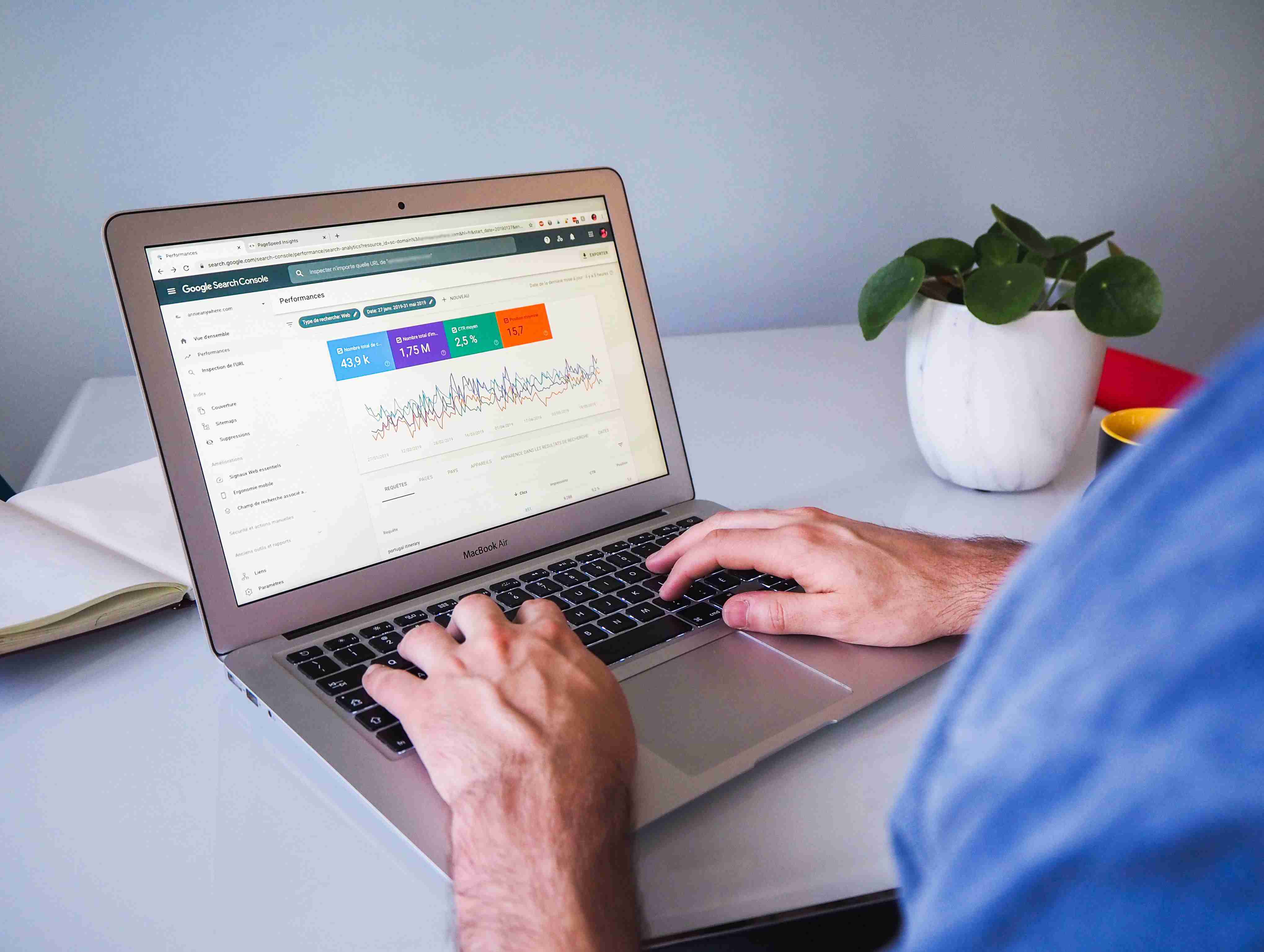

移动端

1、电子税务局移动端包括广东税务APP和广东税务微信公众号“微办税”。

a)登录广东税务APP,选择需要申报的企业进入,点击“办税-增值税小规模申报”。

b)关注“广东税务”微信公众号,点击“微办税-增值税和发票等业务”,选择需要申报的企业进入,点击“申报缴税-增值税小规模”。

2、查看政策内容温馨提示,点击“继续办理”,进入发票汇总信息页,核实发票数据无误后,点击下一步。

3、与网页端规则相同,申报系统会自动将发票数据带入《增值税纳税申报表(小规模纳税人适用)》相关栏次,确认主表数据无误后,点击下一步。若本期已超小微企业免税标准,则需按实际情况选择是否发生不动产销售业务,若选择否,可继续点击下一步。若本期未超小微企业免税标准,直接点击下一步即可。

4、若您本期已超小微企业免税标准,《增值税减免税申报明细表》中的减税性质代码及名称会自动选择,并自动带入本期发生额,您只需填写“本期实际抵减税额”,点击下一步,确认提交,就申报完成啦~

看完上面的操作指引

是不是感觉非常简单清晰了呢~

赶紧打开电子税务局申报吧~

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。