宏赫臻财财务指标课程系列

第1课 | 净资产收益率(ROE)

导读本课程为进行研究股票所需要的用到的一系列财务指标,我们可记住两点①财务指标尽管只是历史呈现,但它可以用来排除企业;②一个时点的财务指标意义有限,但连续年度的财务指标可以映射公司的质地,它是你预测公司未来的基石。

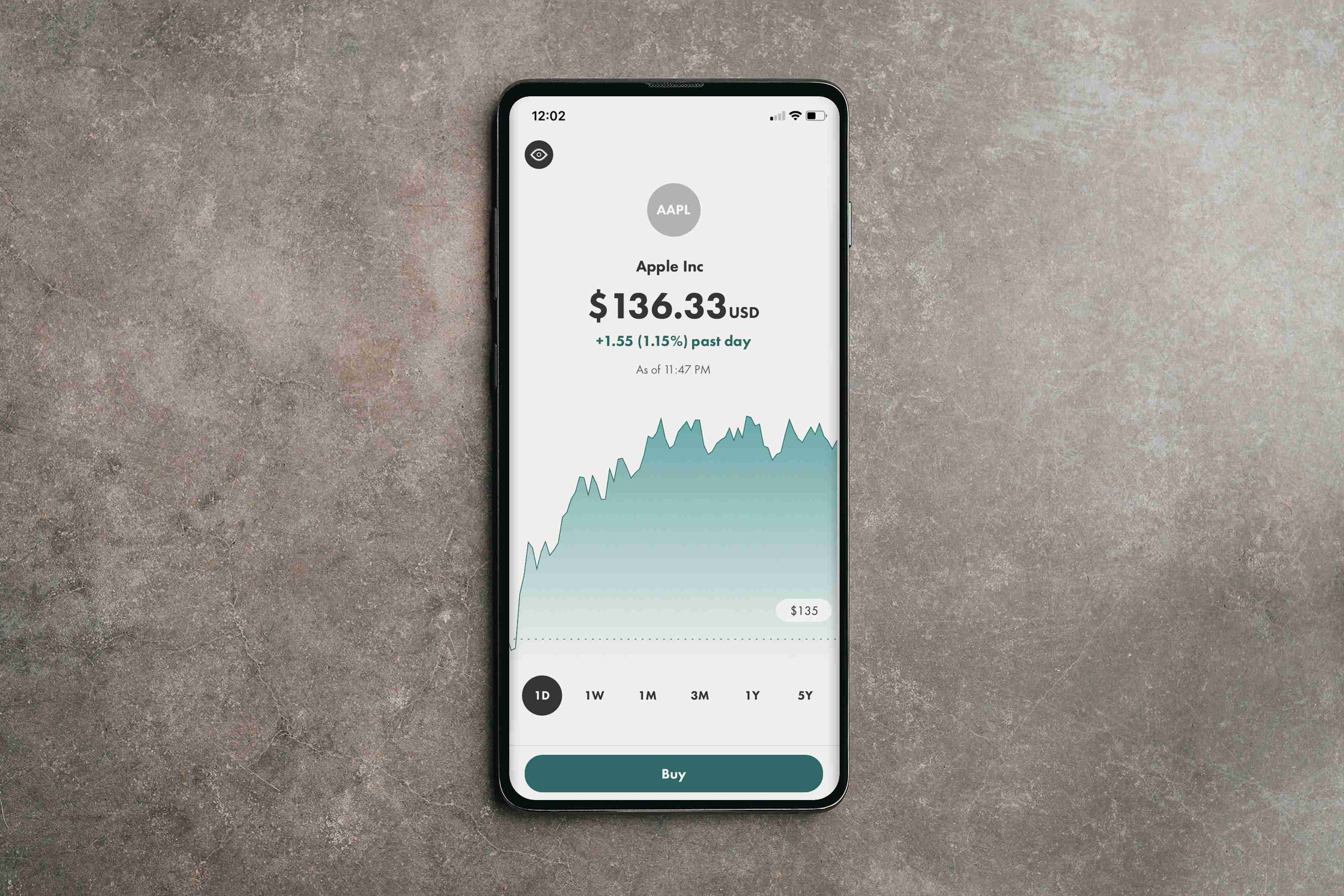

今天来看第一个指标,也就是所有财务指标最终汇集的终点➠ROE。

曾经有人问巴菲特,股票研究有没有简单的一个指标,可以轻松筛选出优质公司?巴菲特的答案是:有的!

它就是:ROE,即净资产收益率,又叫股东权益回报率。

1979年巴菲特致股东的信中,他这样说:“我们判断一家公司经营好坏的主要依据,取决于其净资产收益率ROE(排除不当的财务杠杆或会计作帐)。”

01

什么是 ROE

先看一个故事:

老牛是某大农场的老板,主要的业务以卖鸡蛋维生。

老牛对他的太太说:“今年的成绩不错,全年共卖了20多万只鸡蛋,在扣除所有开支及利息后,净赚了10万元!“

他的太太回应说:“你不是说过,这个农场的总资产是吗100万元吗?那么以10万元的纯利计算,赚的钱相当于总资产的10%:

即是代表每10元的资产,每年就可以赚到1元的回报啊!”

“老婆大人,你这计算的是ROA(总资产收益率),但用ROA计算就低估了我们的赚钱能力了!因为有些钱是借回来的,并不是拿出来的老本。你可还记得,我们最初只投入20万元购买这个农场,其余的80万是贷款借回来的?所以应该用ROE的计算,来分析农场的净资产盈利能力:

在净资产收益率的计算中,农场的ROE高达50%,比茅台都要高啊!哈哈!老黄笑着说。

从这个故事中,可以看到ROA和ROE的关系,一家公司股东投入的钱 借来的钱构成总资产,去经营获利,其获利能力就是ROA,而ROE,净资产收益率则体现股东投入资本的回报率。它的公式如下:

ROE=净利润股东权益(净资产)

大家熟知的杜邦分析体系,是由美国杜邦公司开创,通过对净资产收益率计算公式进行分解,以寻找挖掘驱动利润的关键因素。杜邦公司还开创了拆解ROE的全新思路:

也就是说,一家企业的盈利或源于净利润的提升(茅台模式),或总资产周转率的提高(沃尔玛模式),或放大杠杆撬动更多资源(银行模式)而来。

02

常见公司的ROE

巴菲特曾多次说:“公司能够创造并维持高水平的净资产收益率ROE是可遇而不可求的,因为这样的事情实在太少了!因为当公司的规模扩大时,维持高水平的净资产收益率ROE是极其困难的事。” 所以,“我所选择的公司,都是净资产收益率ROE超过20%的好公司。”

《股市真规则》一书中,作者统计2003年晨星数据库中只有1/10的该类公司在过去5年每年都实现10%。并说:“如果你能发现一家潜在的净资产收益率能稳定在20%以上的公司,真的是一个好机会。”

我们来看看一些代表公司的ROE:

1、先看看2019-2020年机构持续抱团的核心资产的ROE

- ROE数据为进四季滚动值TTM

这也就是网传各个细分行业的“各类茅”,看它们近五年的ROE,“原味茅“的ROE还不是最高的。它们近五年ROE均值都在巴菲特和多尔西所说的20%以上。

2、再看看一些熟悉行业及热门概念公司的ROE

比如金龙鱼,永辉超市它们的近五年ROE都是个位数。中兴通讯和中微公司其ROE也不像其吗名字听上去那么性感。

对于刚刚进入股市的新手,如果能够战略重视ROE,尤其是过去五年,甚至十年稳定持续的ROE指标的大小,所有者权益你就可以使你的水平比大部分人进一个台阶。

那么多高的ROE标准是好呢?

03

ROE的攻略

20%以上ROE的公司为好,那么有没有一个下线标准,ROE低于多少为不好呢?答案是:12%。

参考阅读:巴菲特文:通货膨胀如何欺诈股票研究者

上文中统计了二战后按10年时段看,上市公司的净资产收益率长期以来都很稳定的保持在12%左右净资产。无论是高通胀时期,还是低通胀时期。如果你的组合的一揽子上市公司的ROE能够在12%以上,那么你的组合盈利能力就会高于所有上市公司的平均水平。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

作为一条简单的标准,彼得林奇建议寻找那些低市盈率、净资产收益率(ROE)在15%-20%之间、净利率在10%左右的公司。

《股市真规则》中,帕特多尔西这样阐述:

①尽管很难概括,我还是想提供一个粗略标准,非金融类公司在没有过多使用财务杠杆比率的前提下,能产生10%以上的净资产收益率就是值得研究的。2003年晨星数据库中只有1/10的该类公司在过去5年每年都实现10%。如果你能发现一家潜在的净资产收益率能稳定在20%以上的公司,真的是一个好机会。

②银行类,寻找12%以上的ROE公司。(当前中国银行类企业招商银行以15%的净资产收益率一骑绝尘)

③净资产收益率若在40%以上,常常没有意义,也许已经被公司的财务结构扭曲了。公司可能最近从母公司分拆出来;可能回购了很多股票,或者进行了大规模的加价。如果你看到一个超过40%的ROE,应仔细看这家公司是否具有以上特征中的某一点。(但是苹果过公司奇葩的达到60-70% )

另外,观察和分析ROE要注意连续性,多看几年数据的变化,不要被景气高峰期的数据误导。一般来可辨认说,能连续多年(哪怕是当年业绩比较低迷)ROE在13%~15%以上的,说明行业容易产生差异化壁垒且公司也存在较为是稳固的竞争优势。通常来讲,高资产负债率(也就是高财务杠杆)推升的高ROE是高风险的。

最终还是查理芒格一语最为实用:“长期TZ的是复利收益率约等于公司的ROE。”

小结

远离那些ROE持续在12%以下的公司,战略聚焦TZROE持续在15-20%以上的公司。

附录1:沪港深三地上市公司过去5年与未3年预测ROE持续在20% 的公司

(宏赫第一关注度公司21家)

截止当前时点沪港深三地上市公司过去5年与未3年预测ROE持续在20% 的公司,共计102家。按照宏赫关注度列表:其中宏赫第一关注度公司21家见上表。可辨认

附录2:ROE净资产进阶资料

1、ROE的计算的三种透析方式:

- ROE(扣除/加权):归属于上市公司股东的扣除非经常性损益的净利润/加权平均归属于母公司所有者权益合计*100%

- ROE(扣除/摊薄):归属于上市公司股东的扣除非经常性损益的净利润/期末归属于母公司所有者权益合计*100%

- ROE(近四季滚动值TTM):归属于母公司的净利润(TTM)/归属于母公司的股东权益(MRQ)*100%

[注]:TTM(Trailing Twelve Months)是指前推12个月的数据值。

2、净资产收益率的更详细拆解图:

可以说,企业的众多财务指标最终的指向就是R所有者权益OE,他们我们TZ 一家上市公司都应该看那些财务指标呢?什么样的指标最终能够实质的提高了公司盈利的核心--ROE?

请看下期—宏赫财务指标课堂第2课:毛利率--大厦之基

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。