会计表示,这张纸不是发票,不能报销。

但该员工不同意,并且反驳说:“我在高铁站的自助购票机上选择的互联网取票,给了就是这样一张纸,凭什么不能报销呢!”

其实在众智君的认知里,我们用来报销的车票都是这样的(如下图):

现在怎么就变成了一张纸了呢?那今天就来说说火车票报销凭证变化的一些事项。

01 /全国93个车站,实现火车票无纸化

从中国铁路上海局集团有限公司获悉,11月12日起,杭州东站、合肥南站、南京南站等第一批45个车站启动电子客票应用实施推广工作。

根据中国国家铁路集团有限公司的部署要求,长三角铁路将逐步扩大电子客票应用实施范围,计划12月中旬前覆盖所有高铁线路和动车组列车停靠车站。

自2019年11月20日起,第二批48个车站将告别纸质车票!这也就意味着,火车票正式进入了无纸化时代,乘车只需刷身份证,报销凭证可以乘车后再补了!

需要注意的是,目前可能还有部分站点未执行无纸化政策,在车站购票或者取票,拿到的依然是以前那种火车票.

因此,大家在出差乘坐火车时,“互联网取票”和“取报销凭证”最好都选择一下看看。

02 /火车票无纸化后如何报销

火车票无纸化后,很多人在车站取票窗口点击互联网取票,取出来的都是一张纸条(购票信息单)。

而这张纸条(购票信息单),很明显是不能作为报销凭证的。那么,如果乘坐火车出差,如何获取报销凭证呢?

其实,这个小纸条(购票信息单)已经给出了我们提示:

也就是说,我们出差乘坐火车的话,可于开车前或乘车日期之日起30日内,凭购票时所使用的有效身份证件原件,到车站售票窗口换取报销凭证。

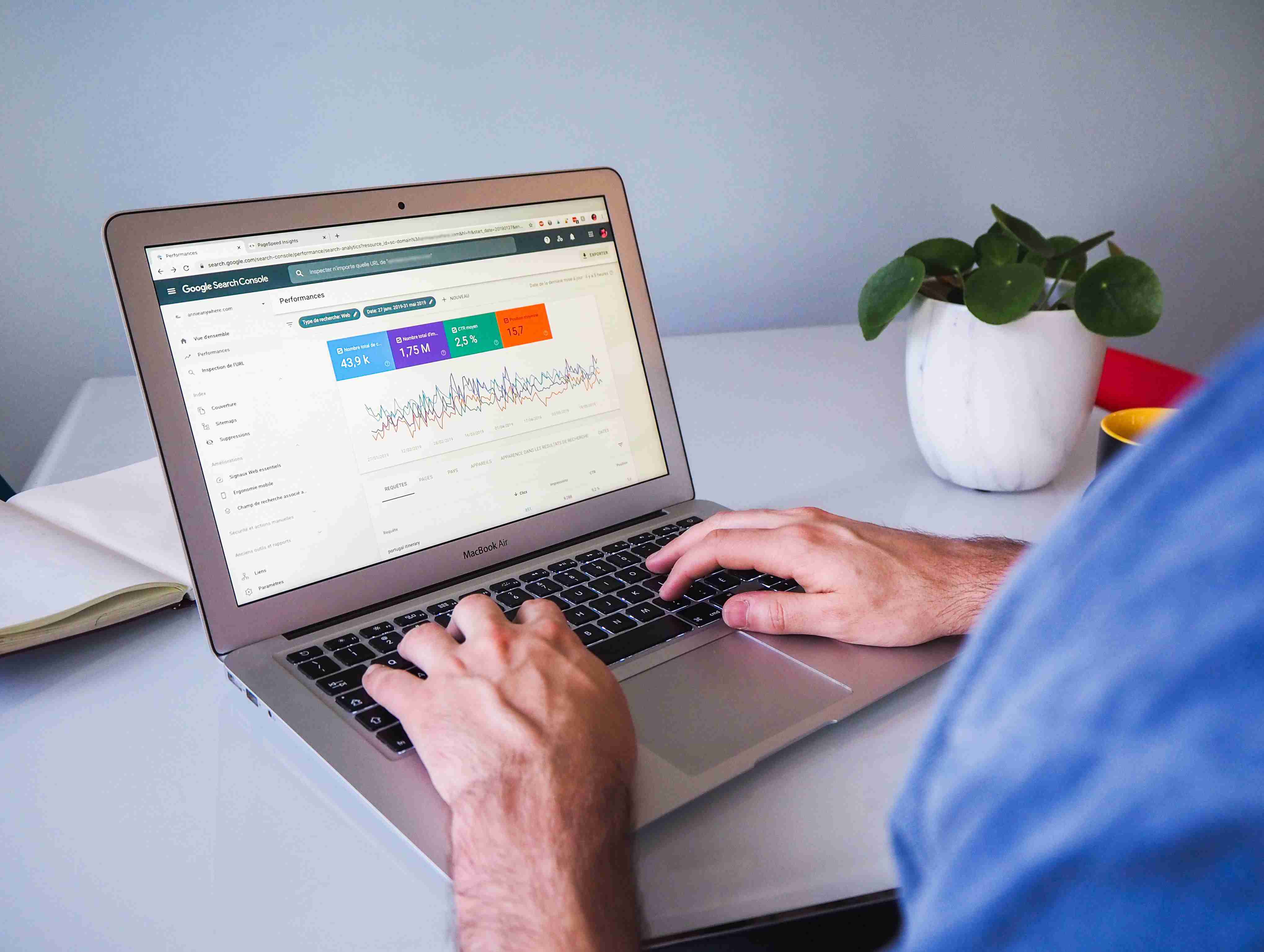

换取的报销凭证看似跟以前的车票差不多,实际在细节上是不同的。票面无车厢具体席位信息,且注有“仅供报销使用”字样,如下图:

在这里提醒大家注意几点:

1、赶火车时间比较紧张的话,可以直接刷身份证上车,待下车后再取报销凭证。

2、如果上车前取票,在自助取票机上选择“互联网取票”,得到的购票信息单是不能报销的,一定要点击“取报销凭证”才行!

3、如果已经取了报销凭证,一定要妥善保管,如有遗失,不能再重新打印一份。

4、如果乘车前取了报销凭证,不再支持网上改签,如行程有变只能去窗口改签,且需退回报销凭证。

03 /乘坐火车相关的报销凭证盘点

员工出差,火车是必要的交通工具之一,除了上文所说的火车票报销凭证,还有哪些乘坐火车相关的报销凭证需要财务人员格外注意的呢?

1、火车退票费出差人员若因退票产生退票手续费取得的如下票据:

这种退票凭证虽然不是发票,但是却可以税前扣除。

政策依据:《国家税务总局关于铁路运输和邮政业营业税改征增值税发票及税控系统使用问题的公告》(国家税务总局公告2013年第76号)一、发票使用问题(二)中国铁路总公司及其所属运输企业(含分支机构)可暂延用其自行印制的铁路票据,其他提供铁路运输服务的纳税人以及提供邮政服务的纳税人,其普通发票的使用由各省国税局确定。

2、火车行李费有些员工出差由于随身携带大件行李不方便,办理了行李托运,拿回来报销的是一张铁路集团的运杂费收据。如下图:

很多会计人员可能会因为这是一张收据而拒绝报销。

那么,员工乘坐火车产生了行李托运的费用,收到的是一张运杂费收据,到底能不能作为企业税前扣除的凭证?

这张收据到底能不能税前扣除呢?主要有以下两点疑问:第一,收据能否作为税前扣除凭证?第二,这张收据的开具是否合法合规。

一、收据能否作为税前扣除凭证?

根据《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告2018年第28号 )第九条规定:

1、企业在境内发生的支出项目属于增值税应税项目,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;2、对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

铁路运输服务属于增值税应税项目,且不属于依法无需办理税务登记的单位。因此,提供铁路运输服务需要开具发票。

但是,这里有一个特例。

根据《国家税务总局关于铁路运输和邮政业营业税改征增值税发票及税控系统使用问题的公告》(国家税务总局公告2013年第76号)规定:

中国铁路总公司及其所属运输企业(含分支机构)可暂延用其自行印制的铁路票据,其他提供铁路运输服务的纳税人以及提供邮政服务的纳税人,其普通发票的使用由各省国税局确定。

也就是说,广州(或者其他省市)铁路公司作为中国铁路总公司的分支机构,可以自制铁路票据,作为税前扣除的凭证。

这里需要提醒大家注意的是,能够自制凭证且可用于税前扣除的,仅限于中国铁路集团。如果收到其他公司开具的收据,能否税前扣除需要依据28号公告的规定进行判断。

二、铁路运杂费票据的法律规定

铁道部于2005年发布的《铁路运输收入管理规程》(中华人民共和国铁道部令第24号)对铁路运输票据做出了明确规定:

铁路办理客货运输使用的各种车票、行李票、包裹票、货票、客货运杂费收据、定额收据、有价表格等统称为铁路客货运输票据作为旅客、托运人和收货人凭以报销铁路运输费用的报销凭证。

因此,铁路公司对于收取的行李托运费开具收据是合理的。

员工乘坐火车产生了行李托运的费用,收到的是一张运杂费收据,是可以作为企业税前扣除的凭证的。因此,能够报销。

04 /旅客运输服务抵扣最新政策

一、关于国内旅客运输服务进项税抵扣

(一)《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)第六条所称“国内旅客运输服务”,限于与本单位签订了劳动合同的员工,以及本单位作为用工单位接受的劳务派遣员工发生的国内旅客运输服务。

(二)纳税人购进国内旅客运输服务,以取得的增值税电子普通发票上注明的税额为进项税额的,增值税电子普通发票上注明的购买方“名称”“纳税人识别号”等信息,应当与实际抵扣税款的纳税人一致,否则不予抵扣。

(三)纳税人允许抵扣的国内旅客运输服务进项税额,是指纳税人2019年4月1日及以后实际发生,并取得合法有效增值税扣税凭证注明的或依据其计算的增值税税额。以增值税专用发票或增值税电子普通发票为增值税扣税凭证的,为2019年4月1日及以后开具的增值税专用发票或增值税电子普通发票。

政策解读 :

(一)关于国内旅客运输服务的抵扣范围

《公告》明确,允许抵扣的国内旅客运输服务,限于与本单位签订了劳动合同的员工,以及本单位作为用工单位接受的劳务派遣员工发生的国内旅客运输服务。主要考虑:一是遵循增值税基本规定。纳税人实际接受或负担的、与其生产经营相关的购进项目,才允许抵扣进项税额。员工以其单位经营活动为目的发生的旅客运输服务,与本单位生产经营相关。二是遵循经济业务实际。考虑到实际业务中,以劳务派遣形式用工时,派遣人员直接受用工单位指派进行业务活动,与单位员工工作性质一致。

(二)关于旅客运输服务增值税电子普通发票的开具要求

增值税电子普通发票通过增值税电子发票系统开具,可以选择开具给个人或单位。《公告》明确了纳税人购进国内旅客运输服务,以增值税电子普通发票作为抵扣凭证的相关要求。即纳税人购进国内旅客运输服务,以取得的增值税电子普通发票上注明的税额为进项税额的,增值税电子普通发票上注明的购买方“名称”“纳税人识别号”等信息,应当与实际抵扣税款的纳税人一致。

(三)关于旅客运输服务进项税抵扣的衔接

按照现行政策规定,自2019年4月1日起,一般纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。遵循纳税义务发生时间的基本原则,《公告》明确,纳税人允许抵扣的国内旅客运输服务进项税额,是指纳税人2019年4月1日及以后实际发生,并取得现行合法有效的增值税扣税凭证抵扣的增值税税额。其中,以增值税专用发票或增值税电子普通发票为增值税扣税凭证的,增值税专用发票或增值税电子普通发票的开具时间应为2019年4月1日及以后。

举个例子:

为了帮助大家更好地了解新政策,实操君列举了三种旅客运输服务进项税的抵扣情况。

【示例1】请问纳税人为非雇员(如客户、邀请讲课专家等存在业务合作关系的人员)支付的旅客运输费用,能否抵扣进项税额?

39号公告规定,增值税一般纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。这里指的是与本单位建立了合法用工关系的雇员,所发生的国内旅客运输费用允许抵扣其进项税额。纳税人如果为非雇员支付的旅客运输费用,不能纳入抵扣范围。需要注意的是,上述允许抵扣的进项税额,应用于生产经营所需,如属于集体福利或者个人消费,其进项税额不得从销项税额中抵扣。

【示例2】取得国内旅客运输的增值税电子普通发票,发票抬头是个人的,不能抵扣进项税额。

《财政部税务总局海关总署关于深化增值税改革有关政策的公告》(财政部税务总局海关总署公告2019年第39号,以下简称“39号公告”)规定,自4月1日起,增值税一般纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。因此,你公司取得的4月2日高铁车票,可计算抵扣进项税额,3月28日的高铁车票则不能计算抵扣。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。