导读:通过产品设计,让股票交易变得像“玩游戏”一样难以抗拒似乎有些难以置信,但Robinhood做到了。近几年Robinhood一直被推到风口浪尖上,褒贬不一,但其商业模式颇具深度值得一提。毕竟这种差异化的商业模式不仅让Robinhood后来居上,同时也引领着美国券业风向标。

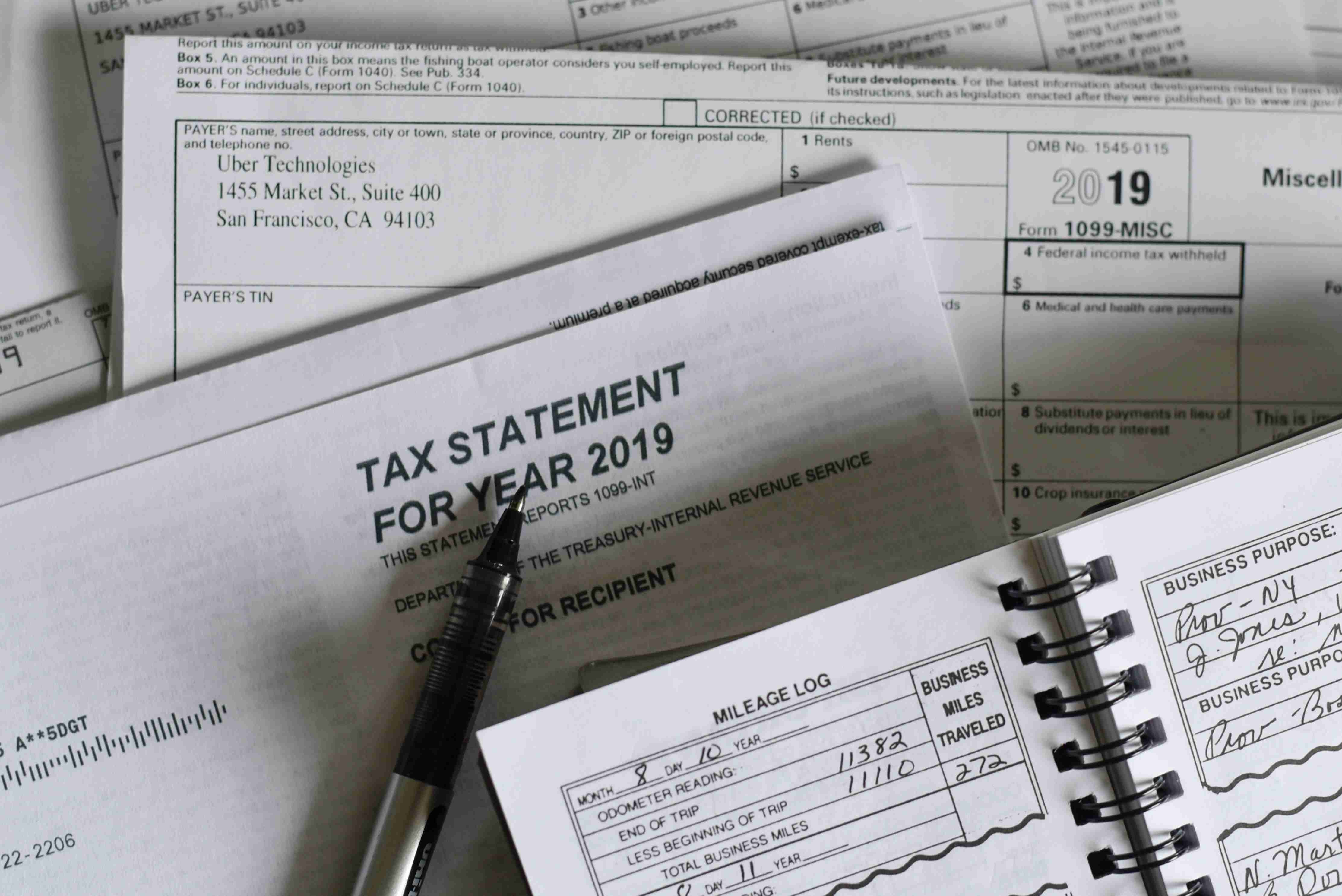

随着互联网技术的普及与发展,网上证券交易迅速崛起,在线经纪业务突飞猛进,更大程度上推进了佣金自由化的进程,佣金竞争战进一步加剧,佣金率逐年下降,其利润空间逐年缩小。以亿创理财为例,其单笔交易平均佣金逐年下滑,从2005年的平均13.44美元/笔下降至2018年的7.07美元/笔。

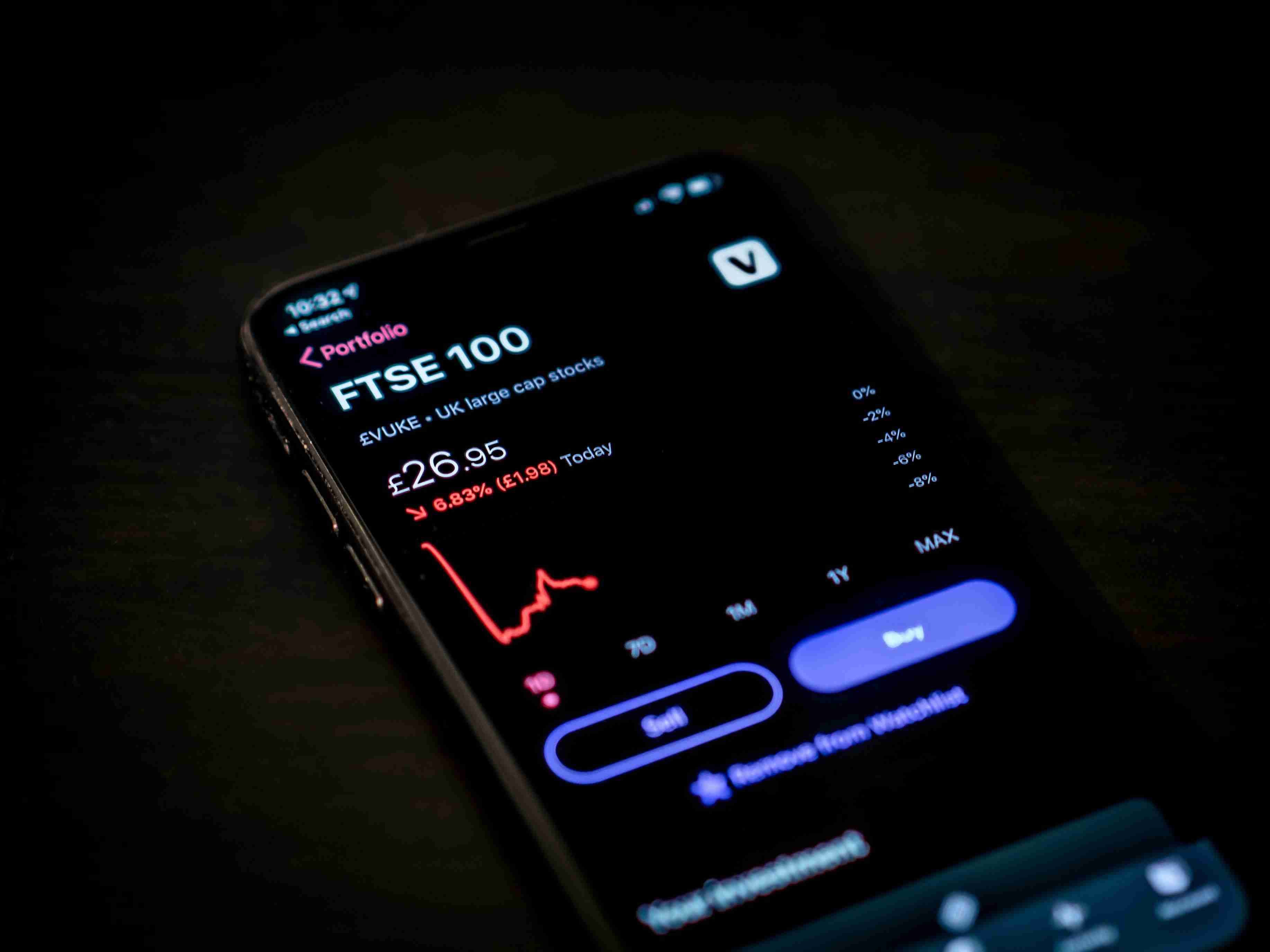

纵观市场,线上经纪商已经成为美国证券经纪行业新的发展模式,折扣经纪商也逐步开始向线上经纪商转型(如嘉信理财),同时,也有在业务初期就依托于互联网搭建交易平台的券商如亿创理财(E*Trade)。下面是2021年2月,巴伦周刊公布最佳线上经纪商的评选结果,其中,盈透证券、富达投资、亚美利证券、亿创理财、嘉信理财位列前五。

从招股书中找到Robinhood的交易相关收入的解释,原来Robinhood将用户的订单发送给做市商,并从做市商获得一定的报酬。这种方式在美国业内被称为“Payment for order flow”或者“Sell order flow”,即卖订单流。即高交易量驱动PFOF收入(下文做详细介绍)。

让我们再来看两组数据:

横向对比Robinhood不同时间的用户及其累计入金情况,可以看到,2020年新客户累计入金数量比2017年、2018年、2019年要高出许多。2020年新冠疫情爆发后,美国政府和美联储天量放水,Robinhood在2020年新用户入金情况和当时美国财政政策和货币政策有着十分紧密的关系。

从以上数据,我们可以初步总结出Robinhood靠零佣金走红可能并不完全正确,其背后“低门槛 高自由度 订单分发”的商业运作模式才是成功吸引广泛用户群体的关键,尤其是18-35岁的年轻投资者。

这个模块的设计分析,感兴趣可以查看我的第一篇文章有着重讲到。

至2021年,Robinhood crypto平台新增了600万客户。在比特币的热潮下,加密货币业务带来的新增客户数量客观,给Robinhood的整体业务带来新的客源。

“在我们的设计中,尽量去除装饰,并使用颜色作为主要的交互反馈手段告知用户当下正在发生事情的方式。”

2. 每个入口只强调一种应用场景

3. 个股详情页

五、监管问题

让我们先来回顾一下关于Robinhood的几则通告:

1. 2021.11.25,来自BleepingComputer的信息显示,Robinhood在2021年11月9日的“数据安全事件”两天后,有人在黑客论坛上兜售这些数据,售价至少为1万美元。

2. 2021.11.24,金融业监管局(FINRA)公布了关于Robinhood监管不足指控的解决方案。Robinhood既不承认也不否认这些指控,同意支付近7,000万美元的赔偿款,其中包括5700万美元的罚款和1260万美元的受损害投资者赔偿。Robinhood由于误导客户,批准不符合条件的交易者采用高风险策略,以及在技术监督方面的失责导致千万账户被锁等多个原因被卷入监管旋涡中。

3. 2021.11.19,Robinhood宣布遭遇了一起“数据安全事件”。一名黑客盗取了Robinhood平台上大约500万客户的电子邮件地址,200万客户的个人信息(如银行卡信息),另外有310名用户的出生日期、家庭住址等更详细信息也遭到泄露。Robinhood方面表示,已经雇佣Mondiant进行黑客追踪,并将告知客户后续情况。

4. 2021.02, 据监管披露, Robinhood 仍面临 SEC 和纽约州监管机构与期权交易有关的审查。

5. 从2018年1月~2020年12月期间,Robinhood 未能向金融业监管局(FINRA)上报数千条本应按规定上报的用户书面投诉。

6. 从2018年1月~2021年2月,Robinhood 未能合理管理好其用于提供核心交易服务的技术。

7. 2017年12月,Robinhood 开始向用户提供期权交易服务时未能履行尽职调查义务。

显然,Robinhood由于监管不力一直被诟病,美国证券交易委员会和金融业监管局的多项指控也让Robinhood付出惨痛代价。零佣交易带来的巨额PFOF收入的业务模式也逐步受到SEC的关注,SEC也表示在酝酿新的规则来监管Robinhood的业务。

此外,去中心化的加密币天生难管。大多数行之有效的传统监管制度是建立在“中心化”制度上的,但面对加密币去中心化的传输难以奏效。即使发现洗钱、逃税问题,也很难通过位于中央节点的管理人来实施“拒绝支付”等传统银行得心应手的止损方式。操作上,加密币对反洗钱和反逃税的最大挑战是匿名性,要监控资金流向,不仅需要严密的政策设置,也需要使用大量的区块链分析。

近年来,信息科技在金融领域的应用突飞猛进,金融科技的广泛应用使金融服务突破了时间和地域的限制,各类新型金融产品、业务模式及应用场景不断涌现,行业的竞争格局也发生了根本性的变化。当然,也存在监管视野太窄、监管行动时机太迟、以及监管措施的力度不够等问题。设想一下一家现代券商企业每时每刻都在产生大量的数据信息,而如何从海量的数据信息中提取相关信息,对券商、银行等体系的风险状况进行分析和评估,从而实现对风险的及时准确判断并采取必要的监管行动,一直是企业/银行监管者所面临的重要挑战。寻求监管创新仍然迫在眉睫。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。