核心要点:

1、市场中有较多新能源车相关的指数,覆盖范围和表现差异较大,投资中需要注意区分。

2、中证新能源车指数呈现收益高、波动大的特点。国证新能源车指数则是收益率稍差,但波动较小。

3、投资行业基金,需要选择规模最大的和跟踪指数偏差最小的。

4、新能源车虽然有着广阔的发展前景,但当前估值极高,且已经达到历史最高水平,需要警惕其中的风险。

1

三大新能源车指数简介

作为当前最火赛道,新能源车指数也有不少,各指数间的差异同样很大。除了被大多投资者熟知新能源车指数外,还有细分的新能源车电池指数、新能源车动力电池指数等细分赛道。

而如果从比较宏观的视角来看新能源车的投资,目前中证及国证共有三个指数涉及。

这三个看起来名字一样的指数,其中内涵其实极为不同。为了便于识别,以上三个指数我们可以分别对应简称为CS新能源车、中证新能源车、国证新能源车。

从三者的对比来看,CS新能源车与中证新能源车两者前十大重仓股基本一致,且所占权重也较高,指数的集中度较高表明行业龙头股的上涨能够较大程度的带动指数的上涨。但国证新能源指数的成分股权重较为分散,集中度不高,指数的上涨需要全部成分股或大部分成分股上涨的拉动。

从行业覆盖度而言,CS新能源车会精选行业上市公司,只取市值最大的80个公司,包括锂电池、充电桩、新能源整车等范围内的标的。

中证新能源车指数则是从全产业链选择标的,且目前并不对指数中成分股的数量进行限制。会涉及整车、充电桩、锂电设备、电机电控、电池材料、电芯电池组、配套设备以及相关上游材料等上市公司。

国证新能源车指数对成分股的筛选,与中证新能源车指数基本一致,但与之不同的是,会在所有标的中选择50个市值最大且兼成交量大的上市公司。

从市值分布来看,三大新能源车指数的成分股均集中在100亿-500亿之间,CS新能源车与中证新能源车涵盖了所有市值范围的成分股,但小市值、特别是100亿以下的成分股权重占比小,因此影响较小。国证新能源车的成分股中虽然去掉了100亿以下的公司,但其权重股占比反而比较分散。

2

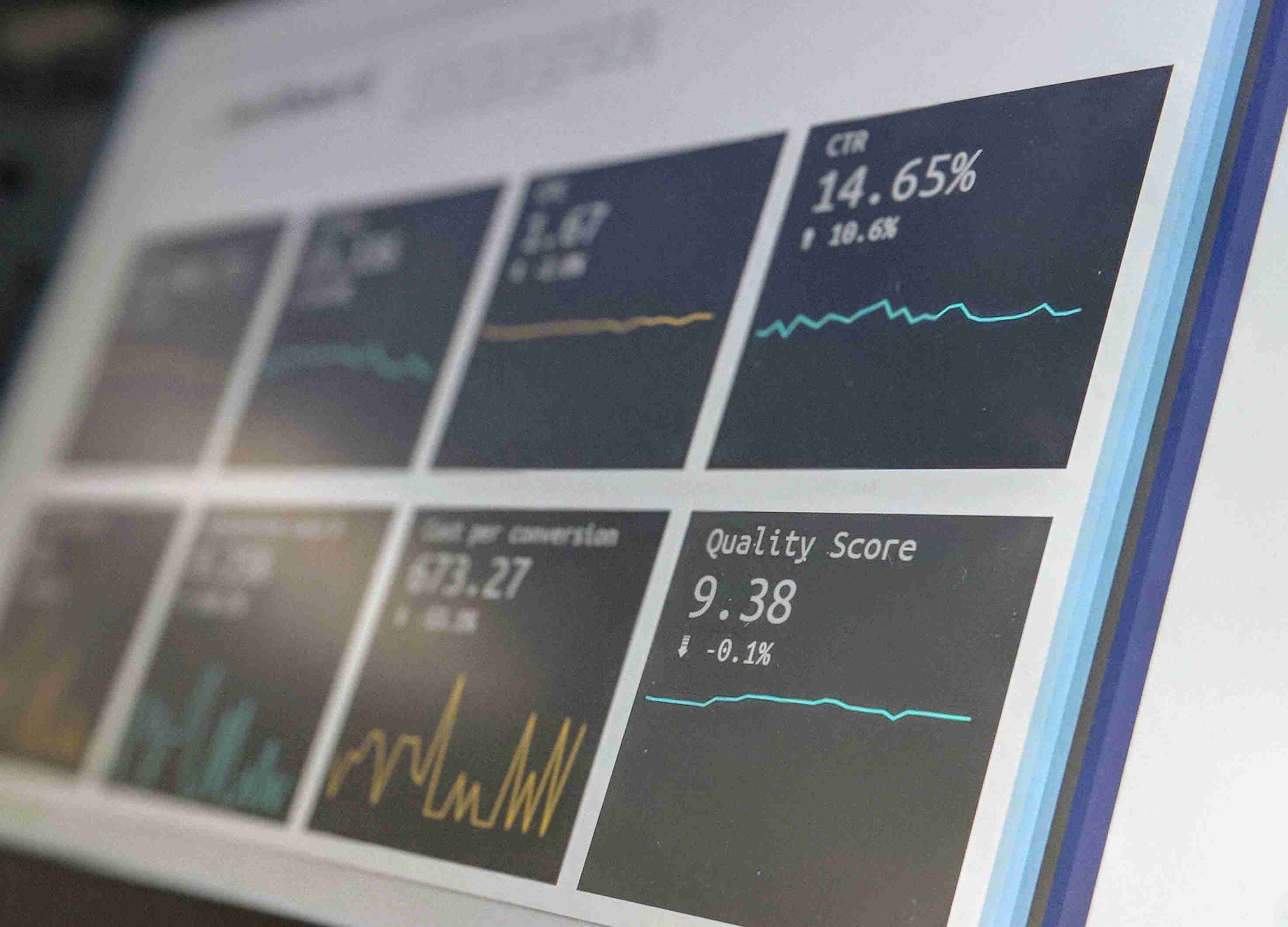

三大新能源车指数市场表现

在三大指数中,中证新能源指数的基期最晚,为2014年12月31日,因此我们以此为最早时间考察三大指数的回报率。

从整体的收益率来看,2014年底至今,CS新能源车、中证新能源车、国证新能源车涨幅分别为294%、299%、241%,而同期沪深300为46%。整体上新能源车的年化回报超过20%,远远超过宽基指数。

但是从上图可以看到,新能源车行情的启动从2019年初开始,涨幅主要由2020年4月份之后贡献。

从回报率的角度看,在近1年、近3年、近5年的历史表现中,CS新能源车的回报率是最高的,衡量指数的风险收益比的夏普比率(Sharpe)和信息比率也都是表现最好的。但必须要注意的是,在三个指数中,虽然CS新能源车的回报率是最高的,但其波动率也同样是最高的。国证新能源车的回报率虽然最低,但相应的,其波动率是最小的。

也就是说,CS新能源车与中证新能源车在高回报的同时,其波动也同样高。国证新能源车则是呈现低收益、低波动的特点。

分年度看,除了2017年外,国证新能源车指数表现普遍弱于中证新能源车指数。而如果从2019年新能源车行情启动以来,国证新能源车指数的表现更是一直弱于CS新能源车与中证新能源车指数。

3

三大新能源车指数盈利能力

由于指数覆盖范围及权重不同,不同新能源车指数的盈利能力同样差异极大。从历史的盈利情况看,CS新能源车的盈利增速最快,但波动较大。国证新能源车的盈利增速虽然并不是最快的,但是增速较为平稳。

新能源车三个指数在每股盈利上与净利润的表现差异不大,同样是CS新能源车表现最佳。

4

三大新能源车指数的估值情况

从估值情况来看,CS新能源车、中证新能源车、国证新能源车的估值均已达到历史最高水平,历史分位点分别处于自上市以来的89.96%、92.82%和97.04%。其它的如PETTM、PSTMM(市销率)等估值指标也都达到历史最高水平。

如果再将盈利与估值分别对指数的驱动来看,从2019年至今,新能源车指数的涨幅经历了估值驱动、业绩兑现(盈利驱动),如今又进入到估值驱动的阶段。以CS新能源车为例,如今指数PETTM已经达到近170倍,估值驱动已经难以为继,未来需要业绩的提升来消化过高的估值,一旦业绩不及预期,则极有可能陷入既“杀估值”又“杀业绩”的情况。

5

与新能源车相关的指数基金

2019年以来,在新能源车火爆行情的情况下,跟踪新能源车指数的被动指数基金也在逐渐增多,目前市场中共有19只分别跟踪CS新能源车、中证新能源车、国证新能源车的被动指数基金。

对于被动跟踪指数的基金而言,我们需要分别从规模和流动性两个角度来进行选择。规模越大则流动性越好,跟踪偏差越小则越能代表指数的走势。

在对市场中的19只被动指数型基金筛选后,分别以规模和跟踪误差来进行比较,可以得到下表。

需要注意的是,跟踪CS新能源车和跟踪中证新能源车指数基金在回报率方面,要显著高于跟踪国证新能源车指数的基金,但是其波动同样更大。

而对于新能源车行业的投资,除了被动跟踪指数的指数基金外,目前市场中还有众多以新能源车指数为业绩基准的主动管理型基金,以三个新能源车指数为比较基准进行筛选,目前市场中共有46只同类型的主动管理型基金。

从主动管理型基金的表现来看,由于近两年新能源车行业行情的快速爆发,行业的Beta值较高,主动管理型基金的业绩反而不如指数型基金。

6

结论

第一,新能源车行情的爆发始于2019年,并在2020年4月之后进入加速爆发的阶段。

第二,新能源车行业指数的增长极快,行业Beta值较高,被动的指数型新基金的表现要好于主动管理型基金。

第三,在三个新能源车指数基金中,CS新能源车与中证新能源车的表现较为相似,但中证新能源车未来对产业链的覆盖范围可能更广泛。国证新能源车的成分股更加分散,收益率比中证新能源车低,但抗风险能力更强,波动更小。

第四,在对于指数基金的投资中,我们认为需要同时兼顾流动性和跟踪误差。因此在规模相似的情况下,应该选择跟踪误差最小的。在跟踪误差相似的情况下,要选择规模最大的。

第五,当前新能源车的估值较高,PETTM近170倍,投资者需要警惕其中的风险。

以下为主要指数基金的基本情况:

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。