首先作为一个中国人,投资海外资产的主要目的应该是为了多元分散(Diversification)。因为如果真的要追求高回报,应该首先在国内寻求这样的机会。如果一个中国人在国内都找不到高回报的投资而指望从海外市场弥补,这无疑是缘木求鱼,南辕北辙。关于多元分散的重要性,我这里还有一篇更详细的解说:为什么说中国人需要海外资产配置,这个判断正确吗? - 伍治坚的回答

现在假设你通过一些手段已经在境外有资产了,那么下面的问题就是:买什么?其实这个问题没那么复杂。大家需要明白,虽然海外的资本市场对于大多数中国人来说都不一定熟悉,但是如何投资,投资什么标的的逻辑是类似的。所以你需要先问问自己,自己在国内的投资理财是如何规划的。

对于大多数人来说,在国内的财产一般有以下几类:

1) 现金(包括货币基金,如余额宝):应付日常开销,教育医疗,不时之需;

2) 定期存款,国库券(也称国债):风险最低的投资品种,可以获得比现金更好的收益;

3) 房产:由于过去二十年国内的房价(特别一线城市)上涨的特别厉害,因此这部分可能是大部分中产以及以上的家庭的主要资产;

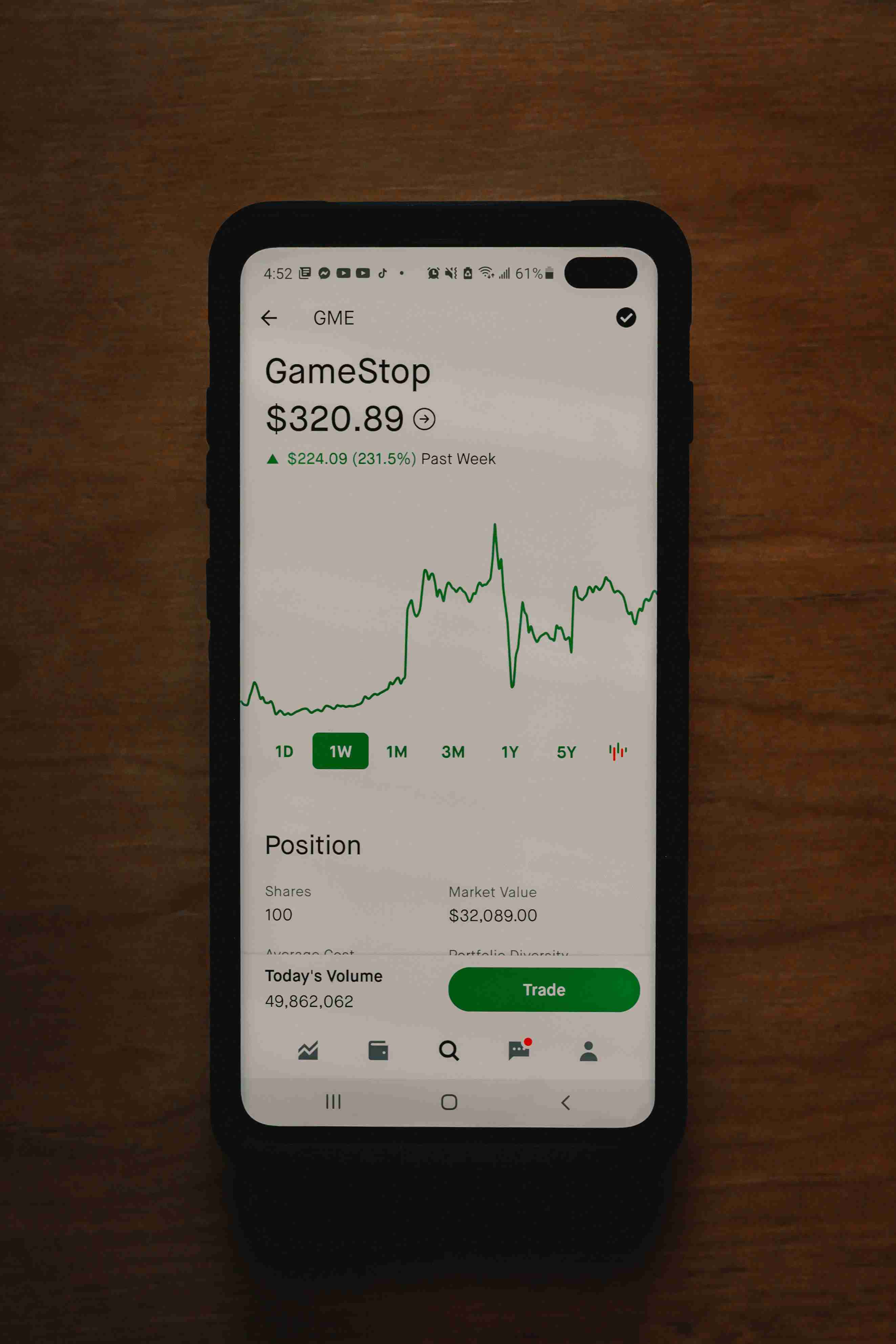

4) 股票:除了职业炒股的,大部分人不会在股市里投很多。这部分带有一定的投机性,如果牛市来了,可能更多的人会买多一些股票,而如果市场萎靡不振,那么很多人可能就懒得去看,或者干脆割仓抽身了。

那么现在说说海外投资,其实在大部分地方,逻辑是相通的。

首先肯定是现金(这里假定美元)。如果你在海外的资金不是很多,其实现金是很不错的选择。从长期来看,现金的回报不会太好(因为会受到通货膨胀的侵蚀)。但是现金的一大优点是流动性强。很多时候你无法预计自己何时需要钱,需要多少钱。如果你的现金总额不大,又没有高通胀的经济威胁,那么以现金存在银行里应该是首选。

Source: Siegel,J: Stocks for the long run, 2014

刚刚说到现金的长期回报不够好,那么我们来详细谈谈这个问题。在上图中,Jeremy Siegel分析了美国过去200年的各种资产的回报,你可以看到现金的真实回报(扣除通胀后)是负的,主要原因是美国在1960/70年代经历了严重的通胀,因此货币价值大幅度贬值。

重要的话说两遍:现金的优势在于流动性强,随时可以应急,但是长期回报不够好。

随着你在海外账户里的资金规模慢慢大起来,你可能会觉得,我留个几万美金以备不时之需就够了,其他多出来的我不一定马上需要,可以稍微放的长一些。这个时候,你需要考虑购买的,就应该是美国国债。

上面这张截图来自于美国政府网站(http://treasury.gov)。你可以看到2016年4月13日,美国各种国债的殖利率。比如一个月的国债,殖利率为每年0.2%左右。随着时间拉长,其回报会越来越高。比如1年期的国债回报率为0.55%,而30年期的回报为2.58%左右。

![]()

如果把这些不同久期国债的殖利率画在一张图上,你可以看到一条慢慢向上的曲线。这就是告诉你,你作为一个投资者,需要平衡你的流动性需求和收益回报之间的关系。如果你需要流动性(比如你只想买短期的国债),那么你的回报就会比较低。如果你需要更高的回报,那么你就需要牺牲短期的流动性。这就是所谓的“天下没有免费的午餐”。

那么在这条时间曲线上,你应该怎么选呢?是应该买短期的Bill,还是长期的Bond呢?其实Jeremy Siegel在上面那张图中已经给出答案了。在美国过去200多年的历史中,Bill(短期国债)和Bond(长期国债)都战胜了通货膨胀,堪称非常不错的投资标的。Bill的年回报率大约在2.7%,而Bond的年回报率要搞一些,为3.6%。因为Bond的久期更长。

有些朋友可能会问:是不是买的债券越长越好?因为从上图看,时间越长的债券,回报越高。假设美国政府不会倒闭或者违约,那么购买美国国债就没有风险,因此我应该买最长时间的国债。

这个想法虽然可爱,但是是错误的,原因如下:首先如果是美元国债,只要美国政府不倒台,那么理论上就没有违约风险。因为美国政府可以施压美联储(美国的中央银行)不停的印钞票来偿还其债务(你去购买美国国债,本质上就是把钱借给美国政府)。严格来讲美联储是个独立机构,不归美国政府管辖。但是到最后这两者是共生关系,美联储不可能坐视美国政府违约而不管。所以购买美国国债的风险不是美国政府违约,而是其货币贬值。

但是即使美国国债没有违约风险,这也不代表你肯定赚钱。如果你购买一个十年期国债,你唯一不亏钱的方法是从第一天就购买,然后一直持有到期(十年)。如果你从中途买入(比如买一个还剩八年的十年期国债),或者中途卖出(比如卖出一个还剩五年的十年期国债),那么你的盈亏则完全看当时的市场行情,没有保证不亏一说。

如果你想要购买美国国债,还有一个问题不得不考虑(抱歉这部分可能有些专业,但我觉得作为一个负责的投资者,你应该把这些概念搞搞清楚)。比如你在今年一月份买了一个美国10年期国债,那么它的时限是2016/1/1 - 2025/12/31. 按照Jeremy Siegel上面的算法,你会得到平均3.6%左右的回报么?答案是否定的。原因是你的债券每过一年,其久期就会缩短一年(严格来说不到一年,不过我这里就不去详述更多的专业术语了)。也就是说,如果你想得到Jeremy Siegel研究中的债券收益,你应该做的是每隔一定时间,把你的债券替换成最新的十年债券,同时,你也需要把之前债券得到的利息花掉,并购买更多的债券。

有些朋友看到这里可能已经有些头晕了。没关系,如果你对这部分金融专业知识不感兴趣,我的建议是购买美国国债ETF。

我上面提到的那些问题,这些ETF都已经帮你解决了。ETF是Exchange Traded Fund的简称,在欧美国家已经流行了一段时间,在国内也有一些不错的ETF,比如510050, 510180等。ETF的优点是费用低廉,流动性高,省税,因此越来越受到全球投资者的青睐。在上图中你可以看到,全球ETF的增长非常惊人。

你可能已经等不及了:快点告诉我我应该买哪个ETF吧。

下面我来推荐一个Bill的ETF和一个Bond的ETF。

在推荐之前,我想先说明一下我筛选ETF的过程。这一点是非常关键的,也是我推荐的ETF的质量保证。

目前全世界在各大证券交易所上市的ETF共有6,000多个。在这么多林林总总的ETF中,如何选择真是一个伤脑筋的大问题。我和我的团队采用的方法是层层推进,充分利用电脑的高效率筛选出最优ETF。

首先我们采集了一个全球ETF数据库,这个数据库有专人收集清理,保证其中的信息都是不断实时更新的。其次我们有一套内部的系统通过一系列量化标准来给这些ETF排序。这些量化的标准由跟踪误差,法律风险,流动性等等。由于这涉及到进一步的专业知识,我在这里就不再赘述了,有兴趣的朋友可以私信联系我。

在经过了Woodsford证据主义层层筛选和分析之后,我们会挑选出符合我们要求的ETF:关键要高质量,低成本,高流动性。到最后能够进入我们法眼的都是全世界最优秀的ETF。

闲话休叙,下面分享一下我们挑选的ETF:

T-Bill ETF: ishare Short Treasury Bond ETF, Bloomberg Ticker SHV US Equity

Source: Blackrock Ishare

这支ETF的费用是每年0.15%。目前管理的资金数目为38亿美元左右。在过去一年,其回报为0.12%。过去五年每年的回报为0.05%,和现金没啥大区别。

T-Bond ETF: iShares $ Treasury Bond 7-10yr UCITS ETF, Bloomberg Ticker IBTM LN Equity

这支ETF每年的费用是0.2%,管理的资金规模为22亿美元左右。过去一年回报3.72%,过去五年每年的回报为5.43%。

有一点需要指出:很多人看了上面两张图可能觉得T-Bond ETF比T-Bill ETF好很多。这个结论是非常错误的。因为我们在这里说的是两个不同的资产,他们在资产组合中的目的也不一样。由于T-Bond的久期要比T-Bill长很多,因此通过牺牲流动性得到更高的回报是合理的,但这并不代表买T-Bond更划算(因为你承担的风险也高)。过去30年是一个债券的大牛市,如果你去看任何债券基金的表现,都会发现其回报非常好。但是这并不代表在接下来的10年他们的表现会一样好。

另外值得一提的是,这两个ETF全都符合我上面提到的那些费用,法律风险,流动性等方面的要求,但他们却不是最最便宜的。事实上有更便宜的ETF,主要都在美国上市。但是作为中国投资者,如果购买美国的ETF,有一个比较不利的因素是预扣税(Withholding Tax)。中国的投资者需要支付10%的Withholding tax。因此在对比美国和欧洲上市的ETF时,需要比较税后(扣除Withholding tax以后得到的红利和利息)收益和费用。

这时候读者可能有疑问了:那么我应该购买多少T-Bill ETF,多少T-Bond ETF呢?这个就要看你个人的资金情况了。T-Bill ETF的性质和现金很类似,所以如果你已经存了一部分现金(比如20%),那么你把所有其他资金都购买T-Bond ETF也无妨(因为你本来就已经有高流动性的现金了)。如果你的现金比较少,那么你可以在两者之间分一下(比如20%T-bill, 80%T-bond)。

有些朋友可能忍不住要问了:你在刚刚列举的图表不是显示股票的回报比债券更好么?那我是不是应该在我的投资组合中加一点股票呢?

这是个好问题,但答案没那么简单。如果非要一个简短的答案,那么最好的回答是:要看情况。你需要考虑的最主要因素是:你的投资周期有多长?

回到上面提到的股票和债券的回报对比:没错股票的回报要远远高于债券,但那个前提是你长期持有。事实上如果投资周期比较短,那么你持有股票的回报是非常捉摸不定的。

比如上面显示,如果你持有股票的周期只有一年,那么你的回报可能介于-38%和 66%之间任何一个数字。即使你把持有周期拉长到2年,5年,区别也不大。真正的长期持有,需要至少10年以上。在这种情况下,投资者从股票市场的回报才会比较稳定。比如以美国为例子的话,如果投资者持有股票超过二十年,那么其回报肯定为正(扣除通胀后),在每年1%和每年12.6%之间。

你可能会说,好吧我同意长期持有。那么如果我长期持有,我应该购买多少股票呢?

答案还是:要看情况。比如上面这张图是基于美国过去200年的股票和债券组合。你可以看到,如果持有时间越长,那么投资者应该持有的股票比重就越高。比如在持有30年以上的资产组合中,你应该购买大约70%左右的股票,30%左右的债券。但是如果持有时间比较短,那么你就应该增加债券,减少股票。背后主要的原因是股票回报确实比债券高,但是其风险也高,所以短期的价格波动大。所以要购买股票,前提就是你的投资周期够长。

如果你想买股票,买什么ETF好呢?以美元为基本货币的话,你的起点可以是S&P 500 Index ETF。该指数涵盖了美国最大的500家公司的股票。

如果你已经决定要买S&P 500 Index ETF,我的推荐是:

1)Vanguard S&P 500 Index ETF - VOO

2) iShares Core S&P 500 UCITS ETF - CSPX

1)和2)的区别:1)的费率最低,为每年0.05%。但是1)在美国上市,中国投资者就其分发的红利需要支付10%的预扣税。2)的费率稍微高一点,为每年0.07%。但是2)在爱尔兰上市,中国投资者需要对红利支付的预扣税为5%。假设标准普尔500的红利率在2%左右,那么在算了预扣税造成的影响后,2)对于中国投资者来说反而更便宜。

Source: Blackrock

上面显示的是IShare Core S&P 500 UCITS ETF的历史回报。

现在回顾一下,你可能已经有了一些帮助自己进行海外投资的基本材料了:

1)现金

2)T-bill 短期债券

3)T-Bond 长期债券

4)股票

根据我上面提到的研究成果,你可以为自己定一个资产组合,比如:

这个组合比较适合大约有10年或者以上投资周期的投资者。所以你看,海外资产配置DIY,没那么复杂吧。

我上面提到的方法可以帮助大部分散户建立自己比较简单的投资组合配置方案。如果要做的更专业些,就需要照顾到其他一些更为复杂的配置需求,比如:

1)更多的资产类别:房地产,公司债券,防通胀债券;

2)更多的国家配置:除了美国以外,还需要有欧洲,日本,等等。在上面的资产组合中你可以看到,它是基于美元和美国的。从长期全球配置的角度来看,把所有资产都放在美国一个国家不可能最优,最好是更多的国际分散;

3)系统化的再平衡:因为随着市场价格的变化,你的资产组合比例会发生变化。那么用什么方法再平衡,多久再平衡一次;

4)再投资:投资者的资产组合会不停的收到红利和利息。投资者需要设计一套系统,帮助投资者不断的再投资这些现金收入,以获取尽可能高的回报。

希望对大家有帮助。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。